Rosnące raty kredytu od pewnego czasu dokuczają nam wszystkim. Dzieje się tak za sprawą podwyżek stóp procentowych, które mają bezpośredni wpływ na Wibor, zmienną część oprocentowania kredytu. Co możemy z tym zrobić?

Rosnące raty kredytu od pewnego czasu dokuczają nam wszystkim. Dzieje się tak za sprawą podwyżek stóp procentowych, które mają bezpośredni wpływ na Wibor, zmienną część oprocentowania kredytu. Co możemy z tym zrobić?

Nie jest to jakaś szczególna grupa zawodowa, ale kilkukrotnie pomagałem takim klientom w uzyskaniu kredytu hipotecznego. Co zatem charakteryzuje kierowców TIRa, że doradca kredytowy pisze o tym artykuły? Odpowiedź jest prosta: bardzo specyficzny sposób uzyskiwania dochodów.

Do napisania tego tekstu, po artykule kredyt na budowę domu, zainspirował mnie mail od klientki. Oto jego część:

„W załączniku przesyłam umowę kredytową jaką dostaliśmy z mężem do zapoznania się i mamy umówić się na termin jej podpisania. W drugim załączniku znajduje się również symulacja, którą doradca z banku przedstawił nam na początku rozmów w sprawie kredytu. Umowa kredytowa została jednak stworzona nie dla tych wcześniejszych warunków kredytowych, w których marża wynosiła 2,37% a z marżą 2,74%. Zapytałam doradcy z banku czemu tak się stało i otrzymałam odpowiedz cyt: „Uprzejmie informuję, że różnica w marży kredytu jest spowodowana tym, że w symulacji wpisałam wyższą kwotę wartości nieruchomości . Oszacowana wartość nieruchomości przez analityka wynosi 303.000,00zł i marża wyniosła 2,74p.p.„. Co mamy z tym fantem zrobić?

Wiemy już jak banki obliczają zdolność z działalności gospodarczej. Podejdźmy do tematy trochę szerzej, tj. co zrobić, gdy brakuje nam zdolności.

Zdolność kredytowa to nic innego jak zdolność do regularnej obsługi wnioskowanego kredytu. Bank ocenia według aktualnych wytycznych czy wystarczy naszych dochodów na spłatę wnioskowanego kredytu. Jak banki liczą zdolność kredytową? W skrócie: od naszych dochodów odejmują koszty(utrzymania, spłaty rat, limity kredytowe i karty). Jeśli po odjęciu od dochodów naszych kosztów pozostaje kwota na ratę wnioskowanego kredytu – to posiadamy zdolność kredytową. Co możemy zrobić gdy nasza zdolność kredytowa w ocenie banku jest za niska?

Komunikat z banku – odmowa udzielenia kredytu. To zaskoczenie dla klienta i doradcy kredytowego. Dlaczego odmowa? Najczęstszą przyczyną odmowy udzielenia kredytu jest zła historia kredytowa. Piszę o tym w artykule: Czy można wykreślić złą historię kredytową.

Jeśli więc miałeś problemy z terminową obsługą kredytu – możesz dostać odpowiedź negatywną. Czy to jedyna przyczyna odmowy? Zdecydowanie nie, jest ich dużo więcej.

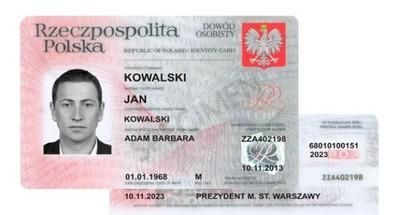

Piszę ten tekst ponieważ kopiowanie dowodu przez bank to na dziś bardzo kontrowersyjny temat i wiele się o tym mówi. Ale czy w przypadku starania się o kredyt bank lub doradca kredytowy ma prawo do takiej czynności?

Po wpisie: Kredyt na mieszkanie z rynku wtórnego pojawiło się kilka pytań od klientów. Poza oczywistymi pytaniami o zdolność kredytową padło: czy jest możliwy kredyt na zakup nieruchomości z wpisaną hipoteką? Odpowiadam krótko: oczywiście, że tak. Wiele nieruchomości sprzedawanych zarówno na rynku pierwotnym jak i wtórnym mają w księdze wieczystej wpisaną hipotekę jako zabezpieczenie kredytu. Na pewno nie jest to przeszkodą w sprzedaży nieruchomości. Na czym polega taka transakcja i na co należy zwrócić uwagę?

Na podstawie unijnej dyrektywy, w celu uporządkowania rynku kredytów hipotecznych, powstała ustawa z dnia 22 Lipca 2017 roku regulująca pojęcia kredyt hipoteczny oraz o nadzorze nad pośrednikami kredytów hipotecznych. Ustawa wprowadza m. in. rozgraniczenie pojęcia doradca kredytowy oraz pośrednik kredytów hipotecznych. Na czym polega różnica?

W ostatnich dniach sporo zamieszania (w kilku prowadzonych przeze mnie kredytach na budowę domu), wywołała ustawa o obrocie gruntami rolnymi, obowiązująca od 01.05.2016 roku. Dość nieoczekiwanym problemem dla banków stała się budowa domu na działce rolnej, czyli takiej, która w ewidencji gruntów ma oznaczenie R lub pokrewne. Banki wstrzymały wydawanie decyzji/podpisanie umowy/uruchomienie kredytu dla tego typu aplikacji. Z czego to wynika? Spróbuję przybliżyć całe zagadnienie.